|

| Nhà máy Lọc dầu Dung Quất thuộc sự quản lý của Công ty Cổ phần Lọc Hóa dầu Bình Sơn |

Công ty Cổ phần Lọc hóa dầu Bình Sơn (BSR) đề ra kế hoạch kinh doanh năm 2024 với mục tiêu doanh thu và lợi nhuận ròng thấp hơn đáng kể so với năm 2023. Doanh thu dự kiến đạt 95.300 tỷ đồng, giảm 35% so với năm 2023, trong khi lợi nhuận ròng dự kiến chỉ đạt 1.150 tỷ đồng, giảm 87% so với cùng kỳ.

Nguyên nhân chủ yếu là do dự báo giá dầu trung bình giảm xuống 70 USD/thùng và sản lượng tiêu thụ dự kiến giảm 22% xuống 5,66 triệu tấn.

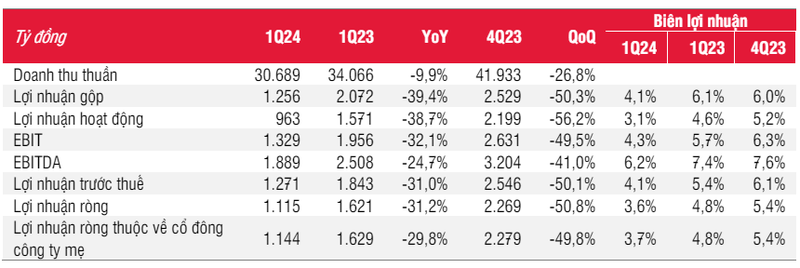

Kết quả kinh doanh quý 1/2024 của BSR phản ánh phần nào những khó khăn dự báo cho cả năm. Lợi nhuận ròng quý 1 giảm 30% so với cùng kỳ, đạt 1.140 tỷ đồng. Doanh thu cũng giảm 10% xuống mức 26.300 tỷ đồng.

|

| Kết quả kinh doanh quý 1/2024 so với cùng kỳ của BSR |

Nguyên nhân chính là do sản lượng tiêu thụ giảm 10% do nhà máy lọc dầu tạm dừng hoạt động để bảo dưỡng và biên lợi nhuận gộp giảm 2 điểm phần trăm.

Mặc dù kết quả kinh doanh giảm sút, BSR vẫn duy trì dòng tiền hoạt động dồi dào. Nhờ vậy, thu nhập lãi ròng của công ty trong quý 1 tăng 15,5% so với cùng kỳ, đạt 297,4 tỷ đồng. Số dư tiền mặt ròng của BSR cũng tăng từ 27.100 tỷ đồng (cuối tháng 12/2023) lên 31.400 tỷ đồng (cuối tháng 3/2024).

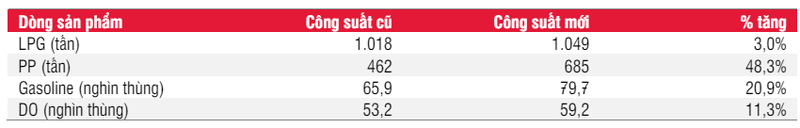

Về dự án mở rộng nhà máy lọc dầu Dung Quất, BSR dự kiến nâng công suất nhà máy thêm 15,5%, lên 171 nghìn thùng/ngày. Dự án có tổng vốn đầu tư 36.400 tỷ đồng (1,49 tỷ USD) và dự kiến hoàn thành vào quý 3/2028.

|

| Công suất dự tính sau khi mở rộng nhà máy lọc dầu Dung Quất |

Công ty cũng có kế hoạch tăng vốn điều lệ thêm 60% lên 50.000 tỷ đồng trong giai đoạn 2024-2025 thông qua chia cổ tức bằng cổ phiếu và cổ phiếu thưởng. Về việc niêm yết trên Sở giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE), BSR vẫn đang chờ giải quyết vấn đề nợ quá hạn của công ty con BSR-BF. Công ty cũng đang xem xét giải thể BSR-BF để loại trừ khỏi báo cáo tài chính hợp nhất.

Theo SSI Research, dự báo lợi nhuận ròng năm 2024 của công ty đạt 5.800 tỷ đồng, giảm 31,6% so với năm 2023. Dự báo này dựa trên giả định giá dầu Brent bình quân 85 USD/thùng và sản lượng tiêu thụ đạt 6,5 triệu tấn, giảm 10% so với năm 2023.

Tuy nhiên, BSR cho biết công suất thực tế của nhà máy có thể vượt 14-16% công suất thiết kế, mang lại lợi ích nhất định cho việc tăng sản lượng. Ban lãnh đạo công ty cũng kỳ vọng crack spread sẽ phục hồi trong thời gian tới, vượt xa kế hoạch 8 USD/thùng, góp phần thúc đẩy lợi nhuận.

Do ảnh hưởng của việc bảo dưỡng nhà máy trong tháng 4 và giá dầu giảm, lợi nhuận của BSR trong quý 2/2024 dự kiến sẽ âm. Tuy nhiên, công ty tin tưởng rằng lợi nhuận sẽ chạm đáy trong quý 2 và phục hồi trong các quý tiếp theo.

Nhìn xa hơn, các chuyên gia kỳ vọng lợi nhuận ròng năm 2025 sẽ tăng 14,7% lên 6.630 tỷ đồng nhờ vào việc sản lượng tiêu thụ phục hồi 12%. Bên cạnh đó, việc thay đổi chu kỳ bảo dưỡng nhà máy từ 3 năm sang 4 năm cũng sẽ giúp tiết kiệm chi phí và tối ưu hóa hiệu quả hoạt động.

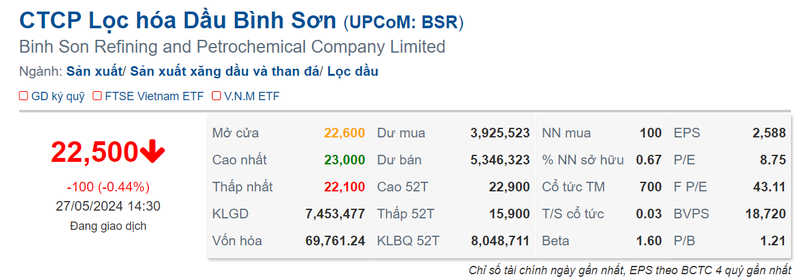

Theo đó, SSI Research duy trì khuyến nghị TRUNG LẬP cho cổ phiếu BSR với giá mục tiêu 1 năm là 23.000 đồng/cổ phiếu (từ 21.600 đồng/cp) dựa trên lợi nhuận trung bình năm 2024/2025 và P/E và EV/EBITDA mục tiêu lần lượt là 9x và 5,5x.

Mặc dù lợi nhuận Q2/2024 có thể sẽ giảm đáng kể, việc lợi nhuận chạm đáy, bảng cân đối kế toán mạnh và việc chuyển niêm yết sang sàn HoSE có thể là yếu tố hỗ trợ cho giá cổ phiếu trong dài hạn.

Trong phiên giao dịch chiều 27/5, cổ phiếu BSR ghi nhận mức giảm nhẹ, đạt giá trị 22.500 đồng/cp.

|

| Thị giá của BSR. |

Thảo Nhi