Dự kiến trong quý 3 và 4/2019, CTCP Garmex Sài Gòn (HoSE: GMC) sẽ chào bán 8,9 triệu cổ phiếu ra công chúng với giá 15.000 đồng/cp, trong khi đó hiện nay thị giá cổ phiếu GMC lên gần 22.000 đồng/cp.

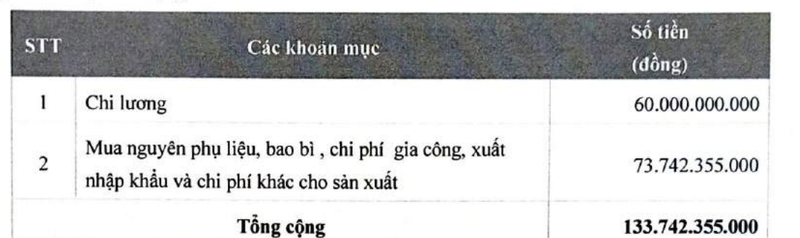

Với số tiền thu được khoảng 134 tỷ đồng, Garmex Sài Gòn dự kiến dùng 60 tỷ đồng để chi lương và 74 tỷ đồng mua nguyên phụ liệu, bao bì, chi phí gia công, xuất nhập khẩu và chi phí khác cho sản xuất.

|

| Kế hoạch huy động vốn của Garmex Sài Gòn. Nguồn: GMC |

Nếu không huy động được vốn, Công ty sẽ chủ động huy động nguồn vốn vay để thực hiện kế hoạch.

Garmex Sài Gòn là doanh nghiệp dệt may có tuổi đời 43 năm, đặt trụ sở tại TP HCM. Trong 9 tháng, ông ty ghi nhận doanh thu thuần 1.336 tỷ đồng và lợi nhuận sau thuế 70 tỷ đồng, cùng kỳ giảm 11% so cùng kỳ.

Riêng quý 3, doanh thu thuần 507 tỷ đồng, giảm 18%; lãi 19,8 tỷ đồng, giảm 65%.

Kế hoạch kinh doanh năm 2019 của Garmex Sài Gòn gồm doanh thu thuần 1.900 tỷ đồng, giảm 7% cùng kỳ và lợi nhuận sau thuế 62,4 tỷ đồng, giảm 48% cùng kỳ. Song, tỷ lệ cổ tức mục tiêu ở mức 20-30% trong khi năm 2018 chỉ 15%.

Tính đến thời điểm 30/9, Công ty có 913,5 tỷ đồng tổng tài sản, giảm 10% so với hồi đầu năm. Vốn chủ sở hữu vào mức 449 tỷ đồng.

Trên thị trường, đi cùng với tình hình kinh doanh đang kém sắc, cổ phiếu GMC cũng liên tục sụt giảm mạnh. Hiện, cổ phiếu GMC đang giao dịch tại mức 22.000 đồng/cp, giảm 51% thị giá đạt đỉnh 43.910 đồng/cp hồi giữa tháng 3.

Hiện, Công ty đang tiến hành xúc tiến mở rộng thị trường Mỹ, châu Âu và Nhật Bản, tái cơ cấu bộ máy tổ chức, đầu tư phát triển cơ sở hạ tầng các nhà xưởng máy móc để tránh tình trạng từ chối đơn hàng dệt may do năng lực sản xuất không đủ đáp ứng.

Anh Nhi